成品家居集中度提升,原材料成本回落,盈利能力增长

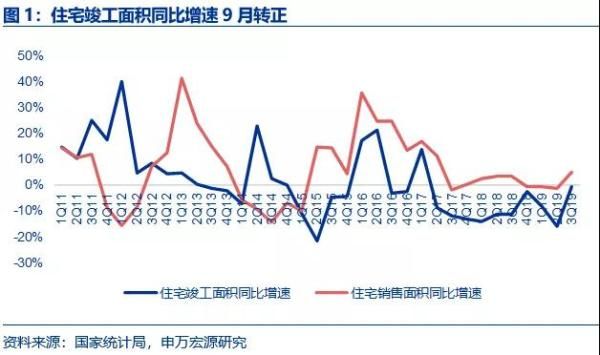

地产数据持续承压。2019年地产销售依旧低迷,1-9月商品房住宅销售面积10.46亿平米,同比增长1.1%(vs 2019年1-6月下滑1.0%);住宅房屋竣工面积3.31亿平米,同比下滑8.5%(vs 2019年1-6月下滑11.7%)。

19Q3起竣工及交房数据改善。2017年下半年至今,地产销售数据与竣工数据持续背离(销售增速高于竣工增速),2019Q3起竣工数据及交房情况改善:9月实现单月竣工面积同比正增长1.1%。

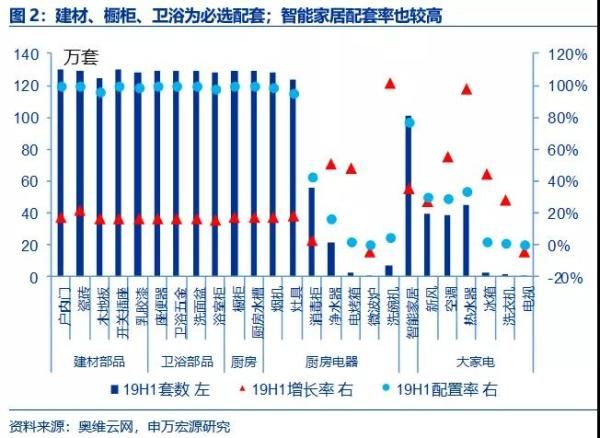

头部房企精装修比例相对较高,建材、橱柜、卫浴基本为100%配套,相关公司2B业务快速起量。根据奥维云网统计,19Q1-3同期共有精装房190.1万套。头部房企精装修比例相对较高,TOP10房企精装房占总量43%(数据截至19H1),而排名50以下的房企精装修房屋量仍处于高速增长中。按配套品类来看:建材(门、地板、瓷砖)、卫浴(卫生洁具、五金、浴室柜)、橱柜等基本为100%配套产品,智能家居产品(门锁、安防、马桶、晾衣架、灯光、窗帘等加总)配套率也较高,呈快速增长态势。

2B2C业务趋势分化。1)2B端:因竣工数据企稳,精装属性较强的品类2B业务呈现快速增长趋势,包括建材、橱柜、卫浴等品类;但从事2B业务对现金流,应收账款,盈利能力有不同程度的影响。具体取决于品类是否完成品牌化建设(消费者与地产商对品牌的认同程度),以及2B业务相对于2C的效率优势。2)2C端:需求低迷,叠加多渠道分流,零售业务仍处于战略调整期。精装房、整装公司分流行业零售流量,2017-2018年家居企业密集上市后,渠道门店与产能快速扩张,行业供给明显增加;零售端挑战加剧。各公司零售业务仍处于战略调整期,通过渠道多元布局,产品差异化细分定位,渠道效率和内部供应链效率提升,增强自身的核心竞争力。

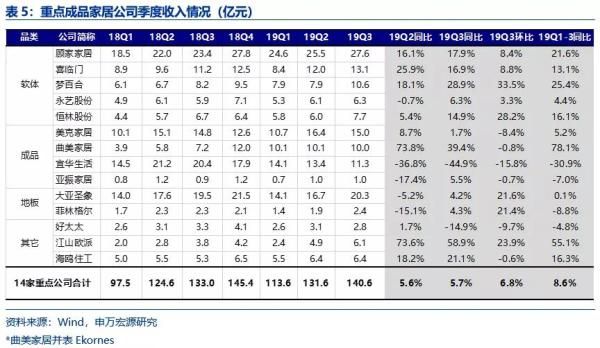

收入分析:

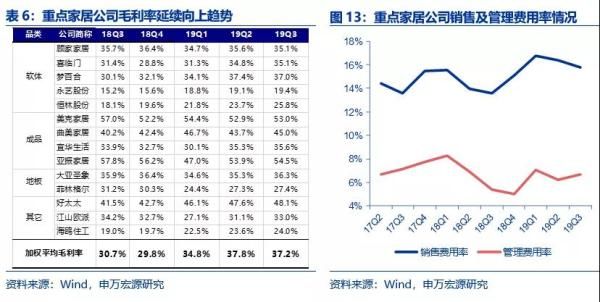

成品家居整体收入端整体稳健,在重点公司中,部分具备较强品牌力、渠道开拓能力与产品创新能力的的企业Q3收入增速较快,表现明显优于行业。个别公司受到贸易环境影响,出口业务大幅下滑,拖累行业平均增速。2019Q3重点成品家居公司收入同比增长5.7%(vs 19Q2为5.6%)。

自身经营改善,带动内销增速回暖或仍保持较高水平的有:顾家家居、喜临门、曲美家居。软体家居和全屋成品家居受精装趋势冲击较小,C端渠道流量仍相对集中,龙头的品牌渠道优势得以强化。顾家家居:2019Q3公司816营销活动取得较大成功,我们预计剔除并表影响后内生内销收入增速约15%,对比上半年个位数增长大幅改善。喜临门:2019Q3自主品牌实现收入6.2亿元,同比增长28%(vs 19H1同比增长12%),增速显著提升;主要受益于分销渠道拓展、精准营销及门店运营质量提高。曲美家居:2019H1内生下滑15%-20%,5月公司推出“三新”模式(新零售,新模式,新营销)转型,销售情况逐月改善,2019Q3经销商合同额增速明显提速(约双位数正增长)。

受益精装趋势,大宗业务放量,带动内销快速提升的有:海鸥住工、江山欧派。海鸥住工:整装卫浴受益于装配式装修比例提升,2019Q1-3贡献收入1.36亿元,同比增长约280%,单三季度贡献收入约4300万元。江山欧派:2019Q3预计工程业务收入增速约80%,主要客户恒大和万科保持高速增长。

外销:部分公司通过产能全球化布局、市占率逆势提升。自5月提升关税后,外销家居公司短期受到较大影响,2019年1-9月家具出口交货值累计同比下滑0.6%,对比上半年增长0.7%,增速显著放缓;但部分优质企业通过海外产能布局有效规避关税,并受益于外销集中度提升逻辑,包括敏华控股(越南工厂)、顾家家居(越南、马来西亚工厂)、梦百合(美国、泰国、塞尔维亚等海外工厂)和喜临门(泰国工厂)。顾家家居:7月马来西亚人工瓶颈缓解后,产能快速爬坡,玺堡7-8月收入分别约为7000万元和8000万元(vs 19H1收入为2.56亿元),收入大幅提速。Q1-3内生外销降幅也收窄至-4%左右。敏华控股:9月越南扩建厂房正式投产后,产能快速爬坡,外销降幅也明显收窄。梦百合:公司海外产能持续爬坡,受益于外销集中度提升逻辑,2019Q3收入超预期。

龙头凭借渠道力、品牌力以及海外产能布局等优势,持续提升市占率。新房销售趋缓、国际贸易形势严峻,外部压力加快行业整合进程。2019Q1-3家具制造业企业月亏损数量约1100-1300个,同比增长10%-23%;另一方面重点公司收入增速明显高于行业平均水平(2019Q1-3家具制造业主营收入同比增长4.4%),体现龙头市占率不断提高。看好床垫、沙发子行业整合趋势,龙头有望凭借品牌力、品类延伸、多元渠道布局持续跑赢。

部分家居企业经营质量明显改善。如顾家家居:营运能力明显改善,存货及应收账款得到有效控制,现金流提升。2019Q1-3经营性现金流量净额14.3亿元,同比增长202%,应收账款比年初减少0.96亿元,存货减少2.1亿元(2019Q1-3存货周转率同比提升0.08次),预收款同比增加4.25亿元,现金流大幅改善。美克家居:供应链改进战略,优化库存结构同时实现商品满足率高达96%,供应链交付周期较2018年改善8天。2019Q1-3经营性现金流量净额为4.73亿元,同比大幅增长177.5%;期末存货为19.35亿元,比同期减少9.8%,现金流持续改善。喜临门:现金流大幅改善,2019Q1-3经营性现金流量净额3.79亿元,对比同期的净流出3.34亿元大幅改善,家居板块和影视板块均实现了净流入。且公司应收账款比同期减少2.6亿元,应收账款周转率提升0.52至2.9次。江山欧派:公司加强催款回收力度,对供应商采取承兑汇票付款,现金流明显改善,2019Q1-3经营性现金流量净额1.11亿元,同比增长20.53%。

相关知识

成品家居集中度提升,原材料成本回落,盈利能力增长

家居行业发展走势会是这样的吗?

精装房渗透率提升,回归零售渠道和突破单一产品成热点

从家居零售和家装服务两条升级路径,寻找千亿市值公司

中国联塑2019年营收增长11%至263.45亿,保持健康盈利水平

2019上市企业一季度财报出炉,家居行业整体增速放缓

大信家居:一家传奇的企业!一家经销商100%盈利的品牌!

蒙娜丽莎发布《2020年前三季度业绩预告》,净利润盈利增长15%-30%

17家上市家居企业2019年报预告出炉,13家企业迎来增长!

成品家具一直降,扩张和线上都失灵,大佬们在这样变!

网址: 成品家居集中度提升,原材料成本回落,盈利能力增长 http://m.yijiajujz.com/newsview9435.html